Warum Rentner Steuern zahlen müssen

Viele Rentnerinnen und Rentner in Deutschland gehen davon aus, dass sie im Ruhestand keine Steuern mehr zahlen müssen. Doch das stimmt so nicht mehr. Durch steigende Renten und gesetzliche Änderungen sind heute deutlich mehr Rentner steuerpflichtig als früher.

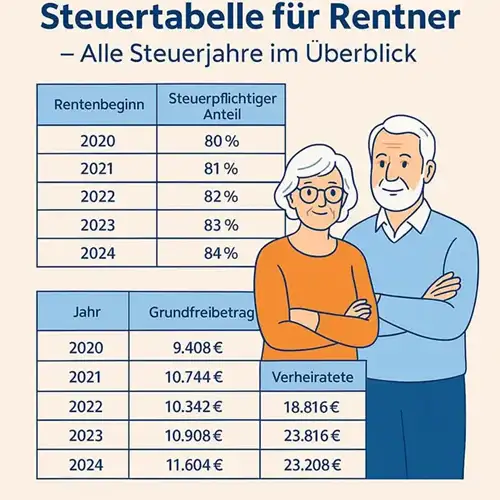

Wichtig zu wissen: Es gibt eine sogenannte Steuertabelle für Rentner, die zeigt, wie viel der Rente versteuert werden muss – und wie hoch die Freibeträge in den einzelnen Jahren sind. Auf dieser Seite finden Sie eine einfache und verständliche Übersicht, die Sie dabei unterstützt, Ihre Steuerpflicht im Ruhestand richtig einzuschätzen.

🧾 Was ist die Steuertabelle für Rentner?

Die Steuertabelle für Rentner zeigt, wie viel Prozent Ihrer gesetzlichen Rente steuerpflichtig ist und wie viel steuerfrei bleibt. Das hängt vom Jahr ab, in dem Sie in Rente gegangen sind – dem sogenannten Rentenbeginn.

Der steuerpflichtige Anteil steigt jedes Jahr leicht an. Wer beispielsweise 2020 in Rente ging, muss 80 % seiner Rente versteuern. Wer 2025 in Rente geht, versteuert bereits 83,5 %. Der nicht steuerpflichtige Teil wird als Rentenfreibetrag bezeichnet – und bleibt ein Leben lang steuerfrei.

📆 Steuertabelle für Rentner nach Rentenbeginn

| Rentenbeginn | Steuerpflichtig | Steuerfrei |

|---|---|---|

| 2020 | 80 % | 20 % |

| 2021 | 81 % | 19 % |

| 2022 | 82 % | 18 % |

| 2023 | 83 % | 17 % |

| 2024 | 83 % | 17 % |

| 2025 | 83,5 % | 16,5 % |

💡 Tipp: Der steuerfreie Anteil Ihrer Rente (Rentenfreibetrag) wird einmal festgelegt und bleibt dauerhaft bestehen – auch wenn sich Ihre Rente später erhöht.

💰 Was ist der Grundfreibetrag – und wie wirkt er sich aus?

Der sogenannte Grundfreibetrag ist ein gesetzlich festgelegter Betrag, bis zu dem keine Einkommensteuer fällig wird. Wenn Ihre steuerpflichtige Rente – nach Abzug aller Pauschalen und Freibeträge – unter dem Grundfreibetrag liegt, müssen Sie keine Steuererklärung abgeben.

Hier die Entwicklung der Grundfreibeträge in den letzten Jahren:

| Jahr | Ledig | Verheiratet |

|---|---|---|

| 2020 | 9.408 € | 18.816 € |

| 2021 | 9.744 € | 19.488 € |

| 2022 | 10.347 € | 20.694 € |

| 2023 | 10.908 € | 21.816 € |

| 2024 | 11.604 € | 23.208 € |

| 2025 | 12.096 € | 24.192 € |

📁 Detaillierte Steuertabellen mit Rechenbeispielen

Wenn Sie herausfinden möchten, wie viel Ihrer Rente im Ruhestand steuerpflichtig ist, finden Sie hier passende Artikel zu jedem Steuerjahr:

🔗 Steuertabelle für Rentner 2020

🔗 Steuertabelle für Rentner 2021

🔗 Steuertabelle für Rentner 2022

🔗 Steuertabelle für Rentner 2023

🔗 Steuertabelle für Rentner 2024

🔗 Steuertabelle für Rentner 2025

📌 Tipp: Ihre Steuerpflicht richtet sich immer nach dem Jahr, in dem Sie erstmals eine gesetzliche Rente erhalten haben.

🧮 Was Rentner von der Steuer absetzen können

Mit dem richtigen Wissen lässt sich die Steuerlast oft senken – oder ganz vermeiden. Hier sind Beispiele für absetzbare Kosten:

- Werbungskostenpauschale: 102 € (automatisch)

- Sonderausgabenpauschbetrag: 36 €

- Haushaltsnahe Dienstleistungen: z. B. Reinigung, Gartenhilfe, Handwerker (20 % absetzbar)

- Krankheits- und Pflegekosten: Als außergewöhnliche Belastung geltend machen

- Spenden & Mitgliedsbeiträge: Bis zu 20 % des Einkommens

- Steuerberatungskosten: Wenn sie mit der Steuererklärung zusammenhängen

Diese Ausgaben können Ihre steuerpflichtige Rente senken und dafür sorgen, dass Sie unter dem Grundfreibetrag bleiben.

✅ Fazit: Mit der Steuertabelle für Rentner gut vorbereitet

Die Rentenbesteuerung betrifft heute viele – doch sie muss kein Problem sein. Wer weiß, wie man seinen Rentenfreibetrag berechnet, die passende Steuertabelle für Rentner verwendet und die richtigen Ausgaben geltend macht, kann oft Steuern sparen oder ganz vermeiden.

🔁 Tipp: Speichern Sie diese Seite als Lesezeichen. Wir aktualisieren sie jedes Jahr mit den neuesten Werten und Verlinkungen zu den aktuellen Steuertabellen.

Häufige Fragen zur Steuertabelle für Rentner (FAQ)

Rentner müssen Steuern zahlen, wenn ihre steuerpflichtige Rente nach Abzug der Pauschalen über dem Grundfreibetrag liegt. Dieser beträgt 2025 z. B. 12.096 € für Ledige und 24.192 € für Verheiratete.

Die Steuertabelle für Rentner zeigt, wie viel Prozent der gesetzlichen Rente steuerpflichtig ist. Der steuerfreie Teil, der sogenannte Rentenfreibetrag, bleibt dauerhaft erhalten.

Eine Steuererklärung muss abgegeben werden, wenn das zu versteuernde Einkommen über dem Grundfreibetrag liegt oder weitere Einkünfte wie Mieteinnahmen oder Kapitalerträge vorhanden sind.

Sie können Ihre Rentensteuer berechnen, indem Sie die Steuertabelle für Ihr Rentenjahr nutzen und Freibeträge abziehen. Noch einfacher geht das mit einem Rentensteuerrechner oder einer Steuersoftware.

Absetzbar sind unter anderem haushaltsnahe Dienstleistungen, Krankheits- und Pflegekosten, Spenden, Steuerberatungskosten sowie Werbungskosten- und Sonderausgabenpauschale.

Der Rentenfreibetrag ist der Teil Ihrer Bruttorente, der lebenslang steuerfrei bleibt. Er richtet sich nach dem Renteneintrittsjahr und wird einmalig festgelegt.